科学技术的进步,生活质量的提高,带来了平均寿命的快速增长。在最近的30年间,活到100岁的人口增长速度,超过了总人口的增长速度。长寿,一方面让我们有更多的时间享受来自家庭和生活的快乐,但一方面,也带来了新的财务焦虑。

在过去的退休收入规划中,收入的周期,通常是10年到15年。但是随着不断延长的平均寿命和实打实的生命周期表,对于现在和未来需要退休的人来说,我们可能需要考虑30年的退休收入周期,甚至更长。

长寿带来的财务问题

如果您是男性,今年年满65岁,那么您的预期寿命是84.3岁;如果您是女性,今年已经65岁了,那么您的预期寿命是86.7岁。这只是一个关于美国居民平均寿命的最新预期值,在现实中,很多人或更加长寿。

这是历史上从来没有过的情况,因此,伴随着长寿,我们的日常生活支出,以及医疗健康的支出,就变得至关重要。

世界上也并没有“一站式”,或者包治百病的财务万能解决方案,但我们每个人的目标都是一样的:让我们的钱,能用得越久越好,不会发生,人活着,钱却没了的情况。

因此,下面这5个因素,值得您和家人的考虑。

1.考虑延迟领取退休金

社安退休年金虽然不多,但它的真正意义在于为我们提供了终身的收入,直到我们去世为止。

如今,我们在62岁,就能申请开始领取这份由政府提供的退休年金,但是领得越早,每个月能拿出的钱就越少。如果等到70岁,再来领取,那么每个月我们可以将近多领取76%。

随着寿命的增长,政府也不断推高正式退休年龄,越想早拿钱,就拿得越少。

同时,我们对社安退休金也有相当大的“误解”,以为这是一笔“巨款”。根据社会安全局的数据报告,在2019年,月平均社安退休金收入仅为$1,461。

社安局也在官方文档里进行了强调,请不要把社安退休金当作退休收入的唯一来源

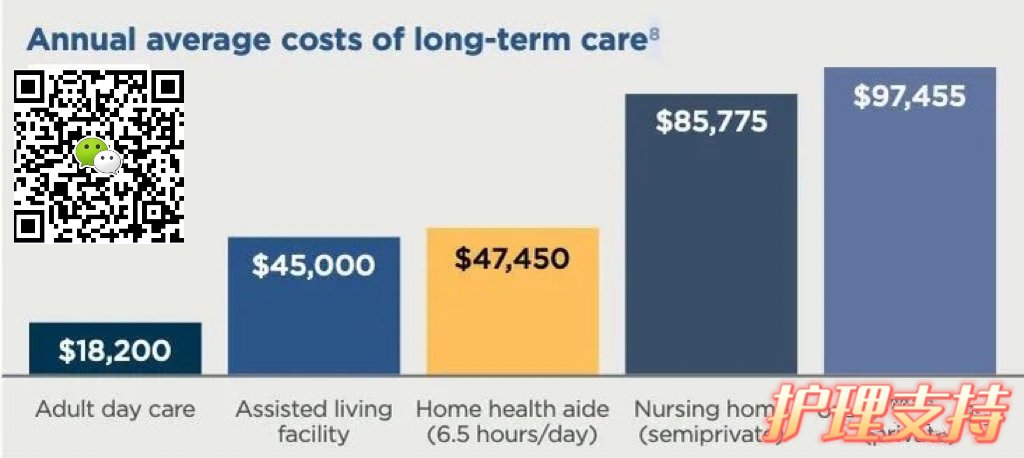

2.为老年医疗保健开销和长期护理做准备

退休后的医疗保健支出,是退休生活最大的财务开销。

大多数人不愿意讨论和谈及这个话题,一些是觉得自己还在赚钱,一些人是感觉受到了冒犯。

让每个人去想象自己无法照顾好自己的情况,会产生一种无力感。而没有人试图表现出自己的无能为力和脆弱。

但现实又是一个概率问题,今年满65岁的群体中,未来有70%的概率需要长期护理服务。

3.使用HSAs作为投资渠道

通俗点讲,HSA可以理解为一个医疗储蓄投资账户,专门用于医疗支出。

政府为这种账户开了绿灯,HSA账户有三重税务优势:

存到HSA账户里面的钱,可以从收入中减除;

其次,HSA账户里投资理财的收益,是免税的;

最后,从HSA账户里取钱用于医疗及相关开销,也是免税的。

这种账户也不是可以无限制放钱进去的。2021年个人最多存$3600,家庭最多存$7200。55岁以上的群体,还可以额外多存$1000。

4. 用退休的观点看待股票投资

虽然我们认为我们依然“年轻”,依然还有大把时间。但这个时候,我们光是看着股票账户的缩水,就已经开始慌张了,更不要说还真愿意花时间,等待股市涨起来。

在退休时,我们关注的不再在是资本的增长潜力,而是需要“保证”的收入来源。后者才是退休财务安全的基础。

社安退休年金是一份保障终身收入的年金保险。我们也可以投入商业年金保险,来补充保证终身的收入来源。

构建了自己有保证的退休收入来源后,我们可以更有信心的继续“持有”我们的股票资产。

5. 把您的另一半考虑进来

对于我们大多数人来说,考虑另一半不在后的开销情况,又是一个难以启齿的话题。因此很多人选择避而不谈。根据2018年开展的“全国健保和长期护理消费者调查”1提供的结论,70%的成年人,都没有跟配偶好好讨论过退休开销的问题。

从数据上来说,女性比男性的平均寿命要长。这里直接给调研结论:“48%的家庭,在配偶过世后,另一名家庭成员会单独生活10年,或更长的时间。”2

因此,家庭成员之间必须明确,不管是谁先走,剩下的一个人怎么生活得舒适,不用在年老的时候,还为钱操心。

4个通用的办法是:

1.社安养老年金切换:如果去世的配偶的退休年金收入更高,家庭成员可以放弃自己的退休金,选择领取高的退休金。

2.HSAs账户设置受益人:将HSA账户资金留给家庭成员

3.使用联合年金保险:使用夫妻两人的名字申请年金保险,保证年金终身支付两个人的收入。

4.对意外的风险管理:使用人寿保险的理赔金,在意外发生后,为家庭成员提供足够的现金。

文章小结

长寿,不可避免的改变着社会的退休制度,也冲击着我们脑海里惯常的“退休”理念。

通过本文的分享,我们了解到在未来的环境下,我们可以采取哪些基本的退休策略,来帮助自己构建“老有所依,病有所医”的财务基础。

美国人寿保险指南©️鼓励每一名读者和自己家人,进行一次开诚布公的退休规划沟通,通过不断学习和了解,并在专业人员的协助下,拟定家庭的中长期退休计划,构建出适合自己家庭的财务安全网和保证终身收入现金流,达到颐养天年,快乐退休的目标。(全文完)

附录

1. “2018 Nationwide Health Care and Long-Term Care Consumer Survey,” conducted online by The Harris Poll on behalf of the Nationwide Retirement Institute. The fourth annual survey was taken Feb. 5-22, 2018, among 1,007 U.S. adults ages 50 or older who have a household income of $150,000 or more (“affluent adults”), and 522 U.S. adults ages 50 or older who are or have been caregivers.

2. “IRI Fact Book 2016,” Insured Retirement Institute (2016).

8 “Long-Term Care Insurance Statistics,” LTC Tree (August 2018).

为消费者详细解读和评测金融保单账户在美元退休收入规划,子女教育储蓄和终身保险规划,保险理财规划,资产保护,信托财富传承以及遗产规划领域的应用案例和比较优势。

社区的宗旨是,帮助华人以简洁的语言,全面了解美国金融保险知识,从而能够获得能真正保障自己和亲人所需的方案及产品。

君君提示:你也可以写原创长文章,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。